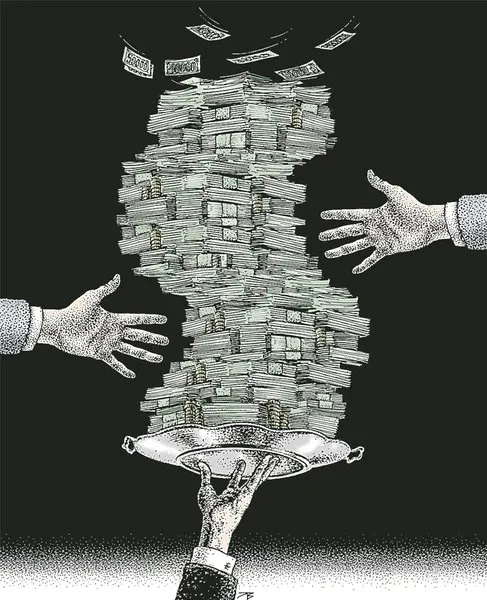

Der Gegensatz zwischen den Interessen von Realkapital und Finanzkapital ist die Triebkraft der derzeitigen wirtschaftlichen Entwicklung.

Als ich Anfang der 1970er Jahre mein Studium abschloss, gab es für jeden jungen Menschen in ganz Europa genügend Jobs, und zwar ganz "normale" mit Urlaubsanspruch und Sozialversicherung. Und das Einkommen reichte locker, um sich eine Erstwohnung zu mieten.

Heute ist das Brutto-Inlandsprodukt in Europa fast zweieinhalb mal so hoch, aber Millionen junger Menschen sind arbeitslos, weitere Millionen müssen sich mit prekären Jobs durchfretten, Wohnungen sind für sie unerschwinglich. Eine Gesellschaft, in der die Jungen nicht "flügge" werden können, verliert an Zuversicht und Dynamik.

Theorie und Realität

Bis Anfang der 1970er Jahre ermöglichte ein stabiles Wirtschaftswachstum anhaltende Vollbeschäftigung, der Sozialstaat wurde ausgebaut, die Staatsverschuldung ging stetig zurück, der gesellschaftliche Zusammenhalt festigte sich. Gleichzeitig war das Tempo des beruflichen und privaten Lebens gemächlich.

In den vergangenen 40 Jahren hat sich die Lage nach all diesen Kriterien immer mehr verschlechtert, gleichzeitig ist das Lebenstempo bis zur Hektik gestiegen. Doch der Ertrag der gesteigerten Aktivitäten sinkt. Immer mehr menschliche, aber auch natürliche Ressourcen - Stichwort Klimawandel - werden vergeudet, die gesamtwirtschaftliche Effizienz sinkt.

Die herrschende Wirtschaftstheorie kann diese Entwicklung nicht erklären, sie hätte das Gegenteil erwarten lassen, also eine hartnäckige Krise bis in die 1970er Jahre, gefolgt von zunehmender Prosperität. Denn in den 1950er und 1960er Jahren waren die Finanz- und Arbeitsmärkte ja stark reguliert, der Staat verfolgte eine aktive Wirtschaftspolitik und überdies gab es keine Basisinnovationen.

Seither hätten die Befreiung der Märkte, das Zurückdrängen des Staates und Basisinnovationen wie Mikroelektronik sowie Bio- und Nanotechnologie anhaltende Prosperität bewirken müssen. Die Desavouierung der herrschenden Theorie durch die reale Entwicklung legt ein neues Erklärungsmodell nahe. Demnach stellt die gesellschaftliche Dynamik das Ergebnis der Interaktion von drei Fundamentalinteressen dar, jenen von Realkapital, Finanzkapital und Arbeit. Lediglich zwischen Kapital und Arbeit zu unterscheiden (wie Marxismus und Katholische Soziallehre das tun), greift zu kurz, weil die Interessen völlig verschieden sind, je nachdem, ob Vermögen in Real- oder Finanzkapital veranlagt wird:

Das Interesse des Realkapitals entfaltet sich auf den Gütermärkten und wird durch einen niedrigen Zinssatz und Wechselkurs gefördert sowie generell durch stabile Finanzierungsbedingungen für Produktion, Investition und Handel.

Das Interesse des Finanzkapitals entfaltet sich auf den Finanzmärkten, und wird durch einen hohen Zinssatz und Wechselkurs gefördert sowie durch eine hohe Instabilität von Zinssätzen, Wechselkursen und Rohstoffpreisen - nur dann ist Spekulation attraktiv.

Das Interesse der Arbeit entfaltet sich in der Produktion von Gütern und Dienstleistungen, es wird deshalb durch ein stabiles Wirtschaftswachstum begünstigt sowie durch einen der Arbeitsproduktivität entsprechenden Anstieg der Reallöhne.

"Spielanordnungen"

Man kann zwei fundamental unterschiedliche "Spielanordnungen" einer kapitalistischen Marktwirtschaft unterscheiden, je nachdem, welche Kapitalinteressen durch die Rahmenbedingungen gefördert bzw. beschränkt werden:

Im Realkapitalismus wird das Profitstreben auf unternehmerische Aktivitäten in der Realwirtschaft fokussiert. Bei festen Wechselkursen, unter der Wachstumsrate liegenden Zinssätzen, stabilen Rohstoffpreisen und "schlummernden" Aktienmärkten kann sich die "kapitalistische Kernenergie" nur in der Realwirtschaft entfalten, die Investitionsdynamik ermöglicht ein hohes Wirtschaftswachstum und anhaltende Vollbeschäftigung. Die politische Basis des Realkapitalismus ist ein Bündnis zwischen den Interessen des Realkapitals und der Arbeit gegen die Interessen des Finanzkapitals.

Im Finanzkapitalismus dämpfen instabile Wechselkurse und Rohstoffpreise, über der Wachstumsrate liegende Zinssätze und boomende Aktienmärkte unternehmerische Aktivitäten in der Realwirtschaft, gleichzeitig wird Finanzspekulation immer attraktiver. Mit der Realkapitalbildung geht auch die Schaffung von Arbeitsplätzen zurück. Bei sinkendem Wachstum und steigender Arbeitslosigkeit "erleidet" der Staat ein nahezu permanentes Defizit. Die politische Basis des Finanzkapitalismus ist ein Bündnis zwischen den Interessen von Real- und Finanzkapital gegen die Interessen der Arbeit.

Realkapitalistische Spielanordnungen gehen an ihrem Erfolg zugrunde. Permanente Vollbeschäftigung verlagert ökonomische Macht von den Unternehmern zu den Gewerkschaften und politische Macht von konservativen zu sozialdemokratischen Parteien, die "Verlierer" wenden sich marktliberalen Ideologen zu, gerichtet gegen Sozialstaat und Gewerkschaften.

Diese neoliberalen Ideologien fordern die Befreiung der Finanzmärkte, ihre Umsetzung bewirkt den Übergang zu einer finanzkapitalistischen Spielanordnung. Diese geht an ihrem Misserfolg zugrunde: Es wird immer mehr Finanzvermögen geschaffen, das keine reale Deckung hat.

Der "lange Zyklus"

Der "lange Zyklus" in der wirtschaftlichen Entwicklung ergibt sich als Sequenz realkapitalistischer Aufschwungsphasen und finanzkapitalistischer Abschwungsphasen. Für sich allein schaffen technologische Innovationen keine Expansionsphase, entscheidend ist vielmehr die Kohärenz zwischen technischen und sozialen Innovationen. Letztere werden als Reaktion auf finanzkapitalistische Krisen entwickelt und in der nachfolgenden realkapitalistischen Phase umgesetzt. So konnte die technische Innovation der Fließbandarbeit - "Fordismus" - erst in den 1950er und 1960er Jahren ausgeschöpft werden; denn die soziale Innovation der Theorie von Keynes förderte die stetige Ausweitung der Massenkaufkraft.

Die Rahmenbedingungen im "golden age of capitalism" waren das Ergebnis des Lernens aus der Weltwirtschaftskrise und des "Kalten Kriegs". Die Soziale Marktwirtschaft zielte auf eine Integration von Gegensätzen ab wie individueller Eigennutz/sozialer Zusammenhalt, Steuerungssystem Politik/Steuerungssystem Markt, Konkurrenz/Kooperation, Leistungserstellung durch Staat/Leistungserstellung durch Unternehmen, Interessen der Arbeitnehmer/ Interessen der Unternehmer.

Politik und Markt

Diese Integration gelang (auch) durch eine pragmatische "Arbeitsteilung": Für Verbesserung der Wachstumsbedingungen (von der Infrastruktur bis zum Bildungswesen), für die Stärkung der sozialen Sicherheit sowie für die Stabilisierung der Konjunktur war primär das "System Politik/Staat" zuständig, für die Lösung der Frage "Welche Güter werden wie produziert" war primär das "System Markt/Unternehmen" zuständig, die Verteilung der Erträge zwischen Realkapital und Arbeit wurde von den Sozialpartnern ausgehandelt.

Die Finanzmärkte wurden grundlegend anders behandelt als die Gütermärkte: Letztere wurden liberalisiert, erstere blieben strikt reguliert. Dank stabilem Dollarkurs schwankten auch die - in Dollar notierenden - Rohstoffpreise nur wenig. Die Aktienkurse stagnierten, der Zinssatz lag permanent unter der Wachstumsrate der Gesamtwirtschaft.

Die Eliten in Politik, Medien und Ökonomie orientierten sich an einer gemeinsamen "Navigationskarte", die im sozialen Bereich durch die Grundsätze der Sozialen Marktwirtschaft geprägt wurde und im ökonomischen Bereich durch die keynesianische Theorie.

Unter diesen Bedingungen ereignete sich "Wirtschaftswunder": Der Sozialstaat wurde stetig ausgebaut, gleichzeitig ging die Staatsverschuldung stetig zurück: Die Defizite des Unternehmenssektors entsprachen annähernd den Überschüssen der Haushalte, der Finanzierungssaldo des Staates war (daher) ausgeglichen.

Mit bewundernswerter Energie und Ausdauer bereiteten in dieser Phase die (damaligen) Außenseiter Milton Friedman und Friedrich August von Hayek die neoliberale Gegenoffensive vor. Hauptangriffspunkte waren die Regulierung der Finanzmärkte, insbesondere das System fester Wechselkurse und die Schädlichkeit von Vollbeschäftigungspolitik.

Der Weg in die Krise

Ende der 1960er Jahre setzt die neoliberale Gegenoffensive ein, paradoxerweise gefördert durch den Erfolg des Realkapitalismus: Bei Vollbeschäftigung nahmen die Streiks zu, die Lohnquote stieg massiv, die Gewerkschaften forderten (mehr) Mitbestimmung, "links" wurde schick unter Intellektuellen (1968 etc.), die Sozialdemokratie bekam Aufwind und 1970 begann die Umweltbewegung den Kapitalismus aus ökologischer Sicht in Frage zu stellen ("Club of Rome"). All dies verstörte die Unternehmer(-vertreter). Sie wurden wieder empfänglich für die Forderungen der neoliberalen Ökonomen, Gewerkschaften und Sozialstaat konsequent zu schwächen.

Zur Legitimation dieser Forderungen konstruieren Friedman und seine "Chicago Boys" drei Theorien: Da die Akteure auf Finanzmärkten rational agieren, kann es keine destabilisierende Spekulation geben, diese Märkte müssen daher vollständig dereguliert werden.

Eine aktive Wirtschaftspolitik ist schädlich und muss daher an Regeln gebunden werden. Das einzige Ziel der Politik ist die Stabilität von Geldwert und Staatsfinanzen.

Insbesondere eine Vollbeschäftigungspolitik ist schädlich. Denn es gibt eine "natürliche Arbeitslosenquote". Versucht die Politik, die Arbeitslosigkeit unter dieses Niveau zu drücken, steigt die Inflation.

Diese Thesen bilden die Basis für jene neoliberale "Navigationskarte", welche seit den 1970er Jahren die Professoren, die Journalisten (Hayeks "second-hand-dealers") und schließlich die Wirtschaftspolitiker auf neoliberalen Kurs brachten.

Das Programm wird in Etappen umgesetzt. Die Aufgabe fester Wechselkurse führt zu zwei Dollarentwertungen und zwei Ölpreisschocks und zwei Rezessionen. Der gleichzeitige Anstieg von Inflation und Arbeitslosigkeit dient den Monetaristen als Widerlegung des Keynesianismus.

Anfang der 1980er Jahre erhöhen die Notenbanken das Zinsniveau zwecks Inflationsbekämpfung so sehr, dass es in der EU seither über der Wachstumsrate liegt. Gleichzeitig werden die Finanzmärkte weiter dereguliert, die Schaffung unzähliger Finanzderivate erleichtert die Spekulation, Wechselkurse, Rohstoffpreise, Aktienkurse und Zinssätze schwanken immer mehr.

Unter diesen Bedingungen reduzieren die Unternehmen ihre Realinvestitionen, das Wirtschaftswachstum sinkt, die Arbeitslosigkeit steigt und damit auch das Staatsdefizit. Bei positivem Zins-Wachstums-Differential nimmt die Staatsschuldenquote immer mehr zu. Aus der neoliberalen Navigationskarte leitet die EU-Politik in den 1990er Jahren Symptomkuren ab: Regelbindung der Fiskal- und Geldpolitik (Maastricht-Kriterien, Statut der EZB) sowie weitere Deregulierung der Finanz- und Arbeitsmärkte.

Boom der Finanzmärkte

Die realwirtschaftliche Performance in der EU verschlechtert sich weiter, gleichzeitig boomen die Finanzmärkte. Das "Lassen Sie Ihr Geld arbeiten" durchzieht alle Bereiche, von der (partiellen) Umstellung auf eine kapitalgedeckte Altersvorsorge bis zur Ausbreitung der Derivatspekulation von Amateuren.

Der Aktiencrash 2000 bis 2003 stellt das erste "Vorbeben" eines Zusammenbruchs der finanzkapitalistischen Spielanordnung dar. Danach erfolgt ihre finale Hochblüte: Drei Booms lassen Aktien-, Immobilien- und Rohstoffvermögen bis 2007 dramatisch steigen, auf die drei Bullenmärkte folgen drei Bärenmärkte. Erstmals seit 1929 sinken die drei wichtigsten Vermögensarten gleichzeitig.

Mit der durch die massive Vermögensentwertung ausgelösten Finanz- und Wirtschaftskrise tritt das System in die Phase seiner langsamen Selbstauflösung ein. Zwar glauben die Politiker, mit Banken- und Konjunkturpaketen ganz anders zu handeln als ihre Vorgänger Anfang der 1930er Jahren. Da sie aber die systemischen Ursachen der Krise - die neoliberal-finanzkapitalistische Spielanlage - nicht begreifen, bleiben diese unangetastet.

So dürfen die Finanzalchemisten mit der Spekulation gegen souveräne Staaten ihr "Repertoire" sogar ausweiten: Die Zinsen steigen von Griechenland über Irland bis Italien drastisch an. Die Politik weist nicht die Spekulanten in die Schranken, sondern sich selbst: Die im Fiskalpakt "verewigte" Sparpolitik vertieft die Krise weiter und damit auch die wirtschaftliche Spaltung Europas.

Alle wesentlichen Komponenten des Fiskalpakts stammen aus der "Schule von Chicago": Das Konzept einer "natürlichen Arbeitslosenquote" dient zur Schätzung der strukturellen Haushaltsdefizite, eine antizyklische Fiskalpolitik wird unmöglich gemacht, die Politik wird an Regeln gebunden und es wird unterstellt, dass eine Sparpolitik keinen dämpfenden Effekt auf die Gesamtwirtschaft hat.

Die Verschärfung der Sparpolitik in der EU erbringt ein nahezu groteskes Resultat: Je härter gespart wurde, desto stärker ist die Staatsverschuldung gestiegen, sie hat sich nicht nur in Griechenland, Portugal und Spanien, sondern auch in Großbritannien in wenigen Jahren verdoppelt. Dieses Ergebnis veranlasst die Eliten aber nicht, innezuhalten und den Gedanken zuzulassen, ob nicht die Therapie ein wesentlicher Teil der Krankheit ist.

Ein Fazit

Der Prozess der Selbstzerstörung der finanzkapitalistischen Spielanordnung wird sich fortsetzen, vorangetrieben durch einen neuerlichen Einbruch der Aktienkurse. Ein unlösbares Dilemma lässt die Kurse seit zwei Jahren boomen: Einerseits erzwingt die Lage der Staatsfinanzen und der Währungsunion eine Politik des billigen Geldes, andererseits befeuern die niedrigen Zinsen unter finanzkapitalistischen Bedingungen nicht die Realinvestitionen, sondern die Spekulation.

Die zunehmende Diskrepanz zwischen dem Börsenwert der Unternehmen und ihrem realen Wert muss früher oder später einen Kursverfall auslösen. Die neuerliche Entwertung des Pensionskapitals von hunderten Millionen Menschen und der Finanzinvestitionen vieler Unternehmen und Haushalte wird deren Nachfrage sinken lassen, gleichzeitig ist die Politik in der EU - bedingt durch den Fiskalpakt - nicht mehr in der Lage, mit Konjunkturpaketen gegenzusteuern.

In dieser Situation braucht es systemische Therapien, welche die "Spielanlage" verändern. Wie ein solcher "New Deal für Europa" aussehen sollte, werde ich im Lauf des Frühjahrs in einem weiteren "extra"-Beitrag skizzieren.

Stephan Schulmeister, geboren 1947, lebt in Wien und ist als Wirtschaftsforscher, Universitätslektor und Publizist tätig.