Zuschüsse summieren sich auf 2,75 Milliarden Euro.

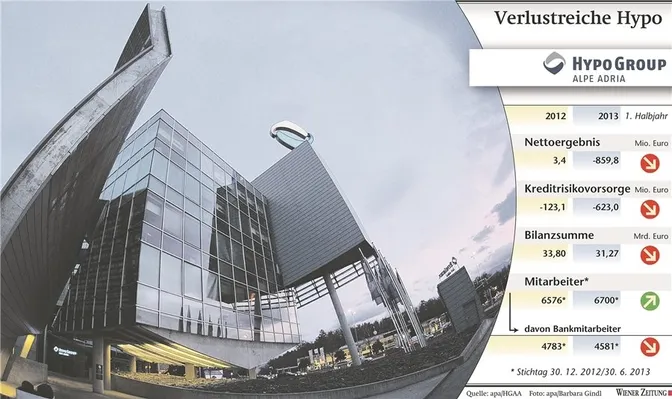

Wien. Und wieder müssen die Steuerzahler einspringen, um bei der notverstaatlichten Hypo Alpe Adria ein tief klaffendes Kapitalloch zu stopfen. 700 Millionen Euro sind es diesmal, womit sich die Zuschüsse des Bundes bereits auf 2,75 Milliarden Euro summieren. Grund für die abermals notwendig gewordene Kapitalspritze ist ein Bilanz-Desaster der Kärntner Problembank im ersten Halbjahr. Der Verlust: 859,8 Millionen Euro.

Dieser "Minus-Brocken" hat die Hypo erneut schwer in Bedrängnis gebracht, weil damit auch Eigenkapital abgeschmolzen ist und die Bank ohne Hilfe die gesetzlichen Mindestkapitalerfordernisse nicht erfüllen kann. Für den neuerlichen Zuschuss hat die Regierung im heurigen Budget bereits vorgesorgt.

Neubewertung von Krediten

Dass die Hypo nach einem Mini-Gewinn von 3,4 Millionen Euro im ersten Halbjahr 2012 nun derart massiv in die roten Zahlen gerutscht ist, hat mehrere Gründe. Der gewichtigste: In Vorbereitung auf die zukünftigen Auflagen der EU-Wettbewerbshüter, die gerade den neuen "Masterplan" der Regierung zur Abwicklung der Hypo prüfen, mussten die Bewertungen von Krediten und anderer Vermögenswerte angepasst werden.

Und das führte zu einem explosionsartigen Anstieg der Kreditrisikovorsorgen von 123,1 auf 623 Millionen Euro, wie am Mittwoch aus einer Presseaussendung des Klagenfurter Instituts hervorgeht. Davon entfiel mehr als ein Fünftel auf das zu reprivatisierende Hypo-Netzwerk in Südosteuropa, das damit vor den erhofften Verkäufen weiter "entlastet" wurde. Für die derzeit kaum anzubringenden Balkan-Banken will die Regierung von Brüssel eine längere Verkaufsfrist (bis Mitte 2015) eingeräumt bekommen, um ein weiteres Milliarden-Debakel für den Steuerzahler zu vermeiden.

Ein weiterer Verlustbringer für die Hypo war die skandalgebeutelte Tochterbank in Italien. Diese hatte ihren Kunden bei Leasingverträgen falsche Zinsen verrechnet, dafür musste sie nun Rückstellungen von mehr als 77 Millionen Euro bilden. Zudem musste die Hypo in der Bilanz den Wertansatz für ihre Tochter in Udine, die noch dazu unter der anhaltenden Rezession in Italien leidet, um 72,3 Millionen Euro nach unten korrigieren.

Zentrale Abbaueinheit

Kernpunkt des neuen Abbauplans für die Hypo ist eine zentrale Bad Bank, in die alle Altlasten - faule Kredite, aber auch andere Assets wie etwa unverkäufliche Immobilien - verschoben werden sollen. Eine solche Bad Bank würde helfen, den auf der Hypo lastenden Kapitaldruck wegzunehmen und bei den sechs Balkan-Töchtern die Verkaufsfähigkeit zu steigern. Ob sich österreichische Großbanken an dieser Abbaueinheit mehrheitlich beteiligen, ist nach wie vor fraglich. Die Regierung hätte dies zwar gern, denn eine Bad Bank ohne mehrheitliche private Beteiligung würde die Staatsschuldenquote in Richtung 80 Prozent des Bruttoinlandsprodukts hinauftreiben. Die Banken zieren sich aber. Der Chef der Erste Group, Andreas Treichl, etwa sagte erst kürzlich, seine Bank habe eine "sehr unterdurchschnittlich ausgeprägte Lust", sich an einer Bad Bank zu beteiligen.

Ein weiterer Punkt des neuen Abbauplans betrifft nach dem bereits erfolgten Verkauf der Hypo-Bank Österreich, für den der formalrechtliche Abschluss im laufenden zweiten Halbjahr erwartet wird, die Italien-Tochter. Dort ist das Neugeschäft mittlerweile eingefroren worden und die Bank damit de facto aus dem Wettbewerb genommen. Ein Signal, um die EU für den neuen Abwicklungsplan gnädig zu stimmen.

Ein Fass ohne Boden?

Übrigens: Das frische Staatsgeld von 700 Millionen Euro kann erst dann fließen, wenn die EU-Kommission ihr Okay zum Plan gegeben hat. Das wird wohl im Herbst sein. Kurz danach wird die Hypo den Steuerzahler aber schon wieder zur Kasse bitten müssen, um die Jahresbilanz 2013 erstellen zu können. Am Ende, so befürchtet zumindest die SPÖ, könnte der Finanzspuk Hypo alles in allem bis zu 7 Milliarden Euro kosten. Die Haftungen Kärntens lagen zuletzt mit 14 Milliarden Euro erstmals unter der 15-Milliarden-Grenze.